今回は、あなた自身、また配偶者、扶養している親族等が、所得税法上の障害者に当てはまる場合に受けられる「障害者控除」についてのご紹介です。

障害者控除|制度の内容

納税者自身、同一生計配偶者、扶養親族が所得税法上の障害者に当てはまる場合に、一定の所得控除が受けられる制度です。

※同一生計配偶者とは、納税者の配偶者でその納税者と生計を一にするもの(青色事業専従者等を除く)のうち、合計所得金額が48万円以下の者をいいます

障害者控除|控除対象となる人の範囲

障害者控除の対象となる人の範囲は、次のいずれかに当てはまる人です。

(1)精神上の障害により事理を弁識する能力を欠く常況にある人 ➡「特別障害者」

(2)児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人 ➡ 重度の知的障害者と判定された人は「特別障害者」

(3)精神保健及び精神障害者福祉に関する法律の規定により精神障害者保健福祉手帳の交付を受けている人 ➡ 障害等級が1級と記載されている人は「特別障害者」

(4)身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人 ➡ 障害の程度が1級又は2級と記載されている人は「特別障害者」

(5)精神又は身体に障害のある年齢が満65歳以上の人で、その障害の程度が(1)、(2)又は(4)に掲げる人に準ずるものとして市町村長等や福祉事務所長の認定を受けている人 ➡ 特別障害者に準ずるものとして市町村長、特別区区長や福祉事務所長の認定を受けている人は「特別障害者」

(7)原子爆弾被爆者に対する援護に関する法律の規定により厚生労働大臣の認定を受けている人 ➡「特別障害者」

(8)その年の12月31日の現況で引き続き6ヶ月以上にわたって身体の障害により寝たきりの状態で、複雑な介護を必要とする(介護を受けなければ自ら排便等をすることができない程度の状態にあると認められる)人 ➡「特別障害者」

引用元:国税庁HP №1160 障害者控除 より

障害者控除|控除の金額

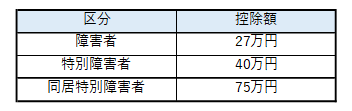

障害者控除は、その障害の程度によって控除額が異なります。

障害者控除の控除金額は以下の表のとおりです。

※同居特別障害者とは、特別障害者である同一生計配偶者又は扶養親族で、納税者自身、配偶者、生計を一にする親族のいずれかとの同居を常としている方です

障害者控除|その他のポイントまとめ

・障害者控除と扶養控除は併用することが可能ですので、ダブルで控除を受けられます。

・身体障害者手帳の交付を受けていない人は障害者控除の対象となりません。ただし、障害者手帳の交付を受けていない人でも、一定の要件を満たすことで障害者控除に該当する場合があります。(市町村等によって障害の審査基準が異なる場合があるようですので、心当たりのある方は、お住いの市町村に一度問合せしてみることをオススメします)