今回は、NISA制度についてのご紹介です。

現行のNISA制度は2023年で終了となり、2024年から新しいNISA制度に生まれ変わります。

そこで、新しい制度が始まる前に、改めて現行のNISA制度についてまとめておきたいと思います。

【NISA】NISA(ニーサ)とはどんな制度?

NISA(ニーサ)の正式名称は「小額投資非課税制度」といいます。

いわゆる「投資」で得た利益に対してかかる税金を非課税してくれる税制優遇制度です。

上場企業株式や、投資信託等の金融商品を一定期間保有し、それを売買して利益を得たり、保有することで得られる配当金などを目的とした、いわゆる「資産運用」=「資産を増やしていこうとする行為」が「投資」です。

「投資」によって得られた利益には税金が課税されます。

しかし、このNISAを利用して投資をすると、その投資による利益から出た税金が一定期間非課税となり税金の優遇をうけることができます。

【NISA】2つの種類があります

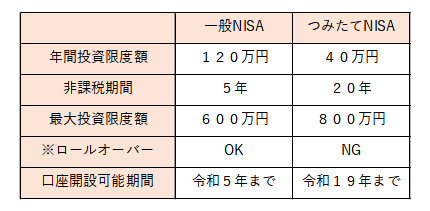

NISAには2つの種類があります。

1つは「一般NISA」。もう1つは「つみたてNISA」です。

2つの違いをまとめると次の通りとなります。

今回の記事は「一般NISA」の概要解説です。

※ロールオーバー

5年間運用したNISA口座内の投資資産を、翌年の非課税投資枠に移して投資を続ける制度です。この制度を利用すると、非課税期間をさらに5年間を延長することができるので、計10年間非課税で運用できます。

【NISA】最大のメリットは投資で得た利益が非課税となること

前段の表のとおり、一般NISAでは年間の投資金額の上限が「120万円」です。

投資商品の購入金額が年間上限「120万円」までという枠組みの中で、売却益や配当金等によって得た利益について税金が非課税となります。

ちなみに、NISA口座を選択せずに株や投資信託を運用する場合、課税口座(特定口座、一般口座)を開設することになりますが、その場合、投資で得た利益については「20.315%」の税金がかかります。

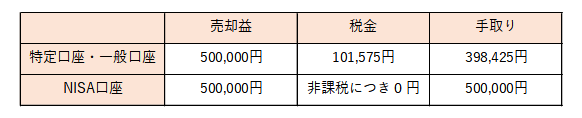

一般NISAの条件をもとに、実際に投資で得た利益がどのように非課税となるか、具体的な数字を使って考察してみましょう。

●100万円の投資商品(株式等)を購入。その商品が150万円まで値上がりしたので売却。差引50万円利益発生した場合

- 課税口座(特定口座・一般口座)の場合、50万円 × 20.315% = 101,575円 の税金が発生します。

- NISA口座の場合、年間投資額120万円まで非課税なので、税金はゼロです。

上記の通り、2つを比較すると、手取りで10万円以上の差が生まれていることがわかります。この差って結構大きいですよね。

税金面でNISAという制度はかなり優秀という事がお分かりかと思います。

【NISA】利用条件について

NISAの利用に条件があります。

(1)1人1口座

NISAを利用するためには、証券会社や銀行などの金融機関等にて非課税口座(NISA口座)を開設する必要があり、1人1口座となります。

(2)NISA口座の変更は年に1回のみ

(3)NISA口座開設後、新規に購入した商品が対象

NISA口座で非課税の対象となるのは、NISA口座を通じて新たに購入した金融商品です。既に特定口座等で投資を始めている人が、保有している株や投資信託をNISA口座へ移すことはできません。

【NISA】非課税期間が終わったら選択肢は3つ

(1)NISA口座で購入・運用してきた投資資産を全額売却して終了

売却は非課税期間内に行いますので、利益が出ていても税金がかかる心配はありません。

(2)NISA口座以外の課税口座(特定口座・一般口座)へ移す

売却せず、そのまま課税口座へ移すことも可能です。特に手続きはありません。自ら何も手続きをしなければ、自動的に通常の証券口座へ移されます。特定口座を開設している場合は特定口座へ、開設していない場合は一般口座へ移ります。

(3)売却せずにロールオーバーする

翌年の非課税投資枠へ移行することができますので、新たな非課税口座へ移してさらに5年間の非課税運用を継続します。

【NISA】デメリットについて

NISA制度は税金面で非常に優秀な制度です。投資で利益が出た時には非常に効果的ですが、その反面でのデメリットもありますので、確認しておきましょう。

(1)損益通算できない

NISA口座と、課税口座の、両方で投資を行っている時、NISA口座内で発生した損失を、課税口座で発生した利益と通算させて相殺させることはできません。

(2)損失を繰り越せない

課税口座で損失が出た場合、確定申告をすることで、その損失を繰り越す「繰越控除(3年間)」ができますが、NISA口座ではそれができません。

(3)年間120万円の投資枠が、人によっては少ないと感じることもあるかもしれません

(4)非課税枠の再利用や繰越はできません。

NISA口座の非課税投資上限は、1年間で120万円までですが、この枠はその年限りであり仮に余っていたとしても、繰越はできません。

年間投資額が50万円だった場合、120万円-50万円=差引70万円分の非課税枠が残っていることになりますが、この70万円分の非課税枠は、その年に使わなければリセットされて終了です。

翌年の限度額が「120万円+70万円=190万円」に増えるわけではありませんのでご注意ください。