前回に引き続きまして、2020年の年末調整から変更になったポイントをご紹介するpart2です。

昨年からの変更点が割と多いのでpart1とpart2の2回に分けております。

part1も忘れずにチェックしてください。

あわせて、年末調整の2020年に使用する書類のダウンロードリンクの紹介ページ記事も作成しておりますので、ぜひご活用ください。

年末調整|扶養控除等の合計所得要件の改正

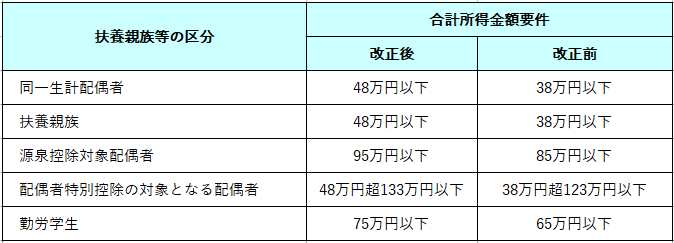

給料から差し引かれる各種「控除」には様々あるのですが、そうした各種所得控除を受けるための扶養親族等の合計所得要件等が改正されました。

言葉で説明するよりも表で見た方がわかりやすいと思いますので、下記表でご確認ください。

表の一番目にある「同一生計配偶者」の場合ですが、これまでは配偶者の合計所得金額が「38万円以下」ならば「配偶者控除」という控除受けることができました。

それが、今年の年末調整から所得要件が10万円多くなって、配偶者の所得が「48万円以下」で配偶者控除が受けられることとなりました。

ここで気を付けなければならないことがあります。

それは、この所得金額要件が38万円から48万円に10万円引き上げられていますが、それとともに「給与所得控除額」についても改正が行われ、給与所得控除について、これまでより10万円引き下げられているという点です。

給与所得控除の改正についてはpart1で解説していますのであわせてご確認ください

具体的には、改正前は収入金額が103万円の場合「65万円」受けることができていた給与所得控除額が、改正後は103万円の収入金額のとき、受けられる給与所得控除額が「55万円」と10万円引き下げらました。

したがって、収入が給与だけの場合で、金額に変動がないときは、改正前と改正後で所得金額要件の判定は変わらないこととなります。

上記の通り、計算結果の金額に10万円の差がありますが、所得要件が改正前が38万円以下で、改正後の所得要件が48万円以下となりましたので、いずれの場合も合計所得要件を満たしていることになります。

年末調整|ひとり親控除及び寡婦(寡夫)控除に関する改正

ひとり親や寡婦(寡夫)(どちらも「かふ」と読みます)控除についても改正がありました。

これまでは、

(1)寡婦控除

(2)寡夫控除

(3)特別の寡婦

以上3つのパターンで控除を受けることができていましたが、これが

(1)寡婦控除

(2)ひとり親控除

この2パターンに改正されました。

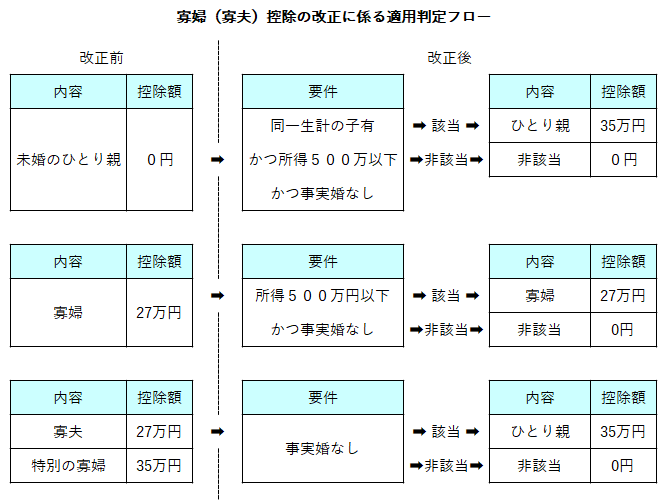

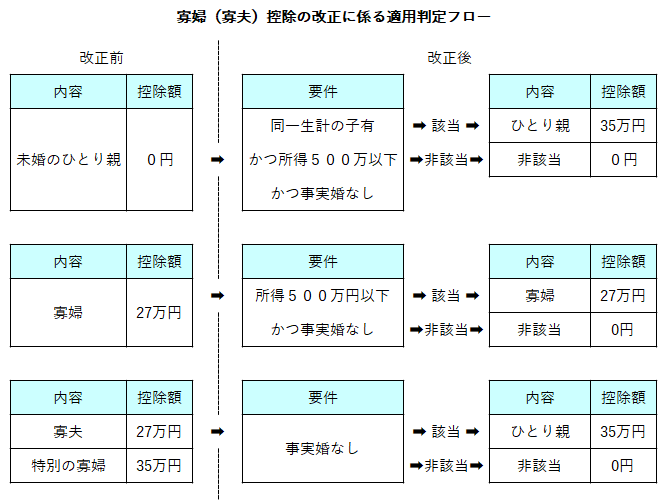

では、具体的に見てみます。

まずは下記フロー図で全体を確認した見ましょう。

寡婦(寡夫)控除の判定フロー

これまでの寡婦(寡夫)控除

まずはこれまでの「寡婦」「寡夫」「特別の寡婦」について解説します。

寡婦(寡夫)控除って何?

★「寡婦」控除とは(女性)

その年の12月31日の現況でひとり親以外で

(1)夫と離婚した後婚姻をしておらず、扶養親族がいる人で、合計所得金額が500万円以下の人

(2)夫と死別した後婚姻をしていない人又は夫の生死が明らかでない一定の人で、合計所得金額が500万円以下の人(扶養親族、生計を一にする子がいなくても受けられます)

このいずれかに当てはまる場合に受けられる控除を「寡婦控除」といいます。

★「特別の寡婦」とは(女性)

上記「寡婦控除」の要件に加えて、以下の要件全て満たす場合「特別の寡婦」に該当します。

(1)夫と死別しまたは夫と離婚した後婚姻していない人や夫の生死が明らかでない一定の人

(2)扶養親族である子がいる

(3)合計所得金額が500万円以下

★「寡夫」控除とは(男性)

納税者本人が、原則としてその年の12月31日の現況で

(1)合計所得金額は500万円以下

(2)妻と死別し、若しくは妻と離婚した後婚姻をしていないこと又は妻の生死が明らかでない一定の人

(3)生計を一にする子がいる(この場合の子は総所得金額が38万円以下で他の人の同一生計配偶者や扶養親族になっていない人に限られます)

この3つの要件全てに当てはまる人が受けられる控除です。

未婚の「ひとり親」に対する税制上の措置

所得者が「ひとり親」である場合に、ひとり親控除として、その人のその年分の総所得金額、退職所得金額又は山林所得金額から35万円を控除することとされました。

ひとり親の要件は下記3つです。

(1)その人と生計を一にする子を有すること

(2)合計所得金額が500万円以下であること

(3)その人と事実上婚姻関係と同様の事情にあると認められる人がいないこと。

寡婦(寡夫)控除の見直し

寡婦の要件について

(1)扶養親族がいる寡婦については「合計所得500万円以下」

(2)事実上婚姻関係と同様の事情にあると認められる人がいないこと

以上2点の要件が追加されました。

この見直しを行った上で、寡婦(寡夫)控除を「ひとり親に該当しない寡婦に係る寡婦控除」に改組されました。

また、「特別の寡婦」に該当する場合の寡婦控除の特例が廃止されました。

ここでフロー図をもう一度確認してみましょう。

例えば、改正前で「寡婦」に該当していた方が、改正後の要件に当てはめてみて「寡婦」の要件に該当し、さらに「生計を一にする子を有するとき」も加えて該当する場合は、これまでの「寡婦控除」ではなく「ひとり親」控除に該当して「35万円」の控除額という判定になります。※両方に該当しているからといって「寡婦控除」と「ひとり親控除」の両方を受けられるわけではありませんのでご注意下さい。

このように、寡婦(寡夫)控除については改正前から改正後への移行要件が少し複雑になった印象がありますので、要件に合致するかどうかをしっかり判定して会社へ申告できるよう、このフロー図をご活用いただければと思います。