「控除」について特集した記事では、所得税の計算上差し引くことができるものとして、いろいろな控除をご紹介しました。

その記事はコチラです。

今回は、その中の「所得控除」の項目にあるひとつで、最も基本的な控除である「基礎控除(きそこうじょ)」に注目して深掘りします。

基礎控除|令和2年からの変更点

基礎控除とは、原則どの納税者に対しても所得から差し引くことができる「控除」のことです。

令和元年までは一律38万円を、無条件に全ての納税者に対して差し引く事ができる控除でしたが、令和2年から変わり、「一律38万円」ではなく「原則48万円」となりました。

まずは、基礎控除の金額が10万円増えたという点についておさえておきましょう。

基礎控除|給与所得控除との関係

基礎控除の金額が、これまでの38万円から48万円に「10万円アップ」していますので、単純に考えると、所得から差し引くための「控除額」が10万円増えたので、税金が安くなるような印象を持たれるかもしれません。

税金(所得税)を求めるときの計算では、「所得」から基礎控除が含まれる「所得控除」を差し引いて算出された所得金額に税率を掛けて計算するので、所得控除である基礎控除が10万円増えるという事は、結果的に税金が安くなる要素が増えたことに間違いはありません。

しかし、ここで必ずチェックしてほしいポイントが「給与所得控除」の存在です。

給与所得控除については、こちらの記事で深掘りしていますのでご確認ください。

また、収入と所得の違いについても合わせて確認しておくことをオススメします。

今回の改正では、基礎控除が10万円増えたのと同時に「給与所得控除の減額」も同時に行われました。具体的には、給与所得控除額の金額が「10万円減額」されました。(※年収が850万円までの人)

つまり、会社勤めの給与所得者で、年収が850万円までの場合、基礎控除が10万円アップして、給与所得控除額が10万円ダウンしたことになるため、所得税を求める場合の控除額が、結局プラスマイナスゼロとなるため税金の計算はこれまでと変わらないことになります。

※年収850万円を超える給与所得者については、給与所得控除の上限が変更されたため、結果的に税金が増えることとなります。ただ、一定の要件に当てはまると「所得金額調整控除」という新しい制度が創設され、税負担が増えないよう配慮されています。

基礎控除が10万円増えましたが、年収が850万円以下の会社員やパート従業員、アルバイトの人には税金に影響がないことを覚えておきましょう。

基礎控除|原則48万円の「原則」の意味

もうひとつ注意すべきポイントが「原則48万円」であるという事です。

これまでの基礎控除は、納税者本人の合計所得金額にかかわらず、所得制限なく「一律38万円」控除を受けることができていました。

しかし、令和2年からの基礎控除は「原則48万円」となり、納税者本人の「合計所得金額」によって控除額が48万円以外の金額になる形式・所得制限が設けられました。

したがって、これまでの「納税者一律」という控除ではなくなりましたので注意が必要です。

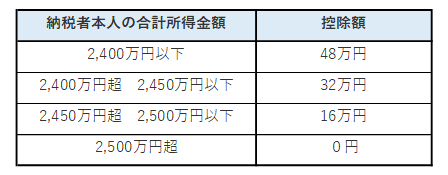

具体的な控除額は以下の通りです。

上記図の通り、納税者本人の合計所得金額が2400万円以下ならば、一律48万円の基礎控除を受けることができます。そして、所得が2400万円を超えるような場合、基礎控除の金額が、段階的に引き下げられています。

所得が多い高所得者層についての控除額が少なくなり、結果的に所得税の負担が大きくなります。

このように、これまではすべての納税者にとって一律で受けることができた「基礎控除」でしたが、令和2年から改正されて所得が多い納税者については、その所得金額によって金額が段階的に変わる制度となりました。

所得税の計算をする際には、この点が昨年と変更されていますのでご注意ください。