令和2年の年末調整では、税制改正にともなって控除額の変更があったり、新しい申告書が追加されたりと、昨年と比べて変更点が多くなっています。

そこで、あらためて一連の流れをまとめるべく、令和2年の年末調整での必要書類について順番にご紹介したいと思います。

年末調整|6種類の必要書類の確認

会社員のあなたが令和2年の年末調整のために確認する書類は、細かく分けると6種類あります。

※以上6種類ですが、そのうち1~3の申告書は「兼用様式」として1枚にまとめられています。詳しくはこちらの記事をご確認下さい

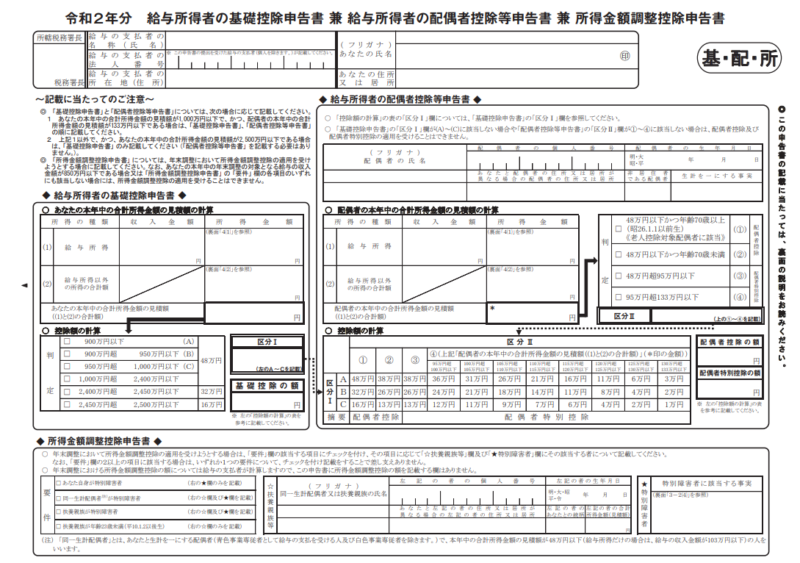

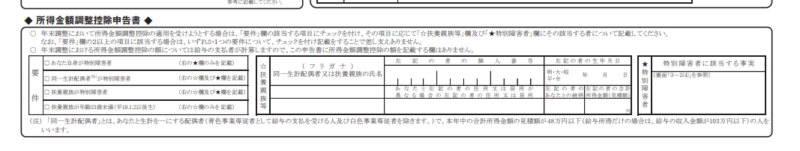

これが1~3の申告書をまとめた令和2年から新しくなった申告書です。

「基礎控除申告書 兼 配偶者控除等申告書 兼 所得金額調整控除申告」と3つの申告書が1つにまとめれています。まずはこの申告書にまとめられた3つについて、それぞれひとつづつご紹介していきます。

年末調整|基礎控除申告書

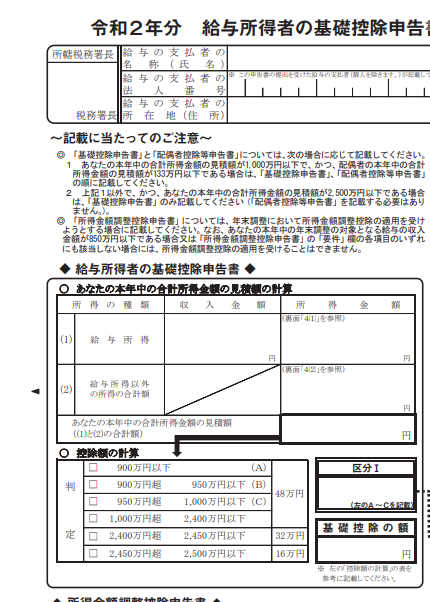

基礎控除申告書は、原則として全員(年間の給与総額が2000万円以下の人など)が記入して提出します。上記用紙の左側です。

上記の部分が「基礎控除申告書」の部分です。給料の収入だけの場合は(1)給与所得の欄にあなた自身の年間の給料総額(見積)を記入します。

年末調整の書類を提出するタイミングでは、12月分の給料やボーナスが確定する前という事もあります。そんなときは、自分の1月から11月までの給料明細の「課税支給額」を見て、12月分の給料の大体の見積もり金額を算定し、その金額を加算したものを1年間の収入金額として利用します。

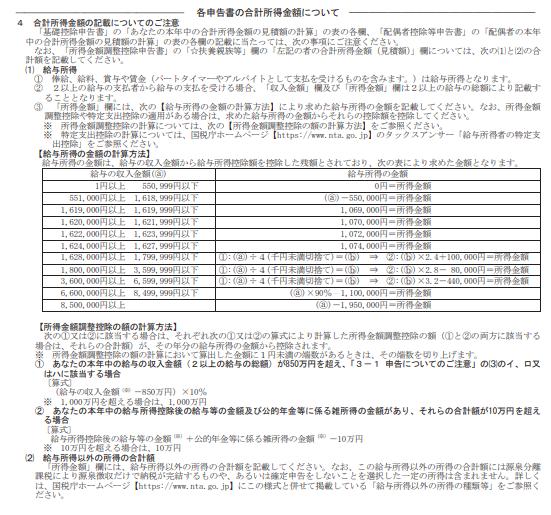

そしてこの申告書の裏面にある「合計所得金額の記載についての注意」に基づいて「所得」の見積額を求めます。

合計所得の見積額を求めれば「控除額の計算」判定に当てはめて金額を確定させることができます。

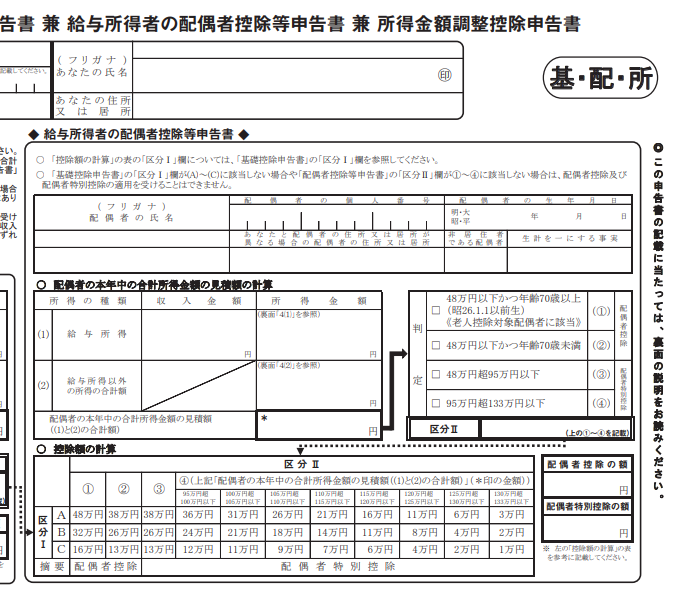

年末調整|配偶者控除等申告書

配偶者がいて生計が一であれば、配偶者控除、または配偶者特別控除を受けられる場合がありますので、この申告書に記入します。(納税者本人の合計所得金額が1000万円以下に限ります)

※配偶者の合計所得金額が「133万円(給与収入でいうと201万5999円)」を超えると配偶者控除も配偶者特別控除も受けられません。

配偶者の収入と所得の求め方は前段の基礎控除のときの求め方と同じです。

配偶者の収入金額から所得金額を算出し、判定にあてはめて控除額を求めます。

年末調整|所得金額調整控除申告書

令和2年の年末調整で新しく追加されたの控除がこの「所得金額調整控除」です。

給与の収入金額が「850万円」を超えるひとで、以下の要件のどれかに該当する人が記入します。

用紙の一番下段にあります。該当する場合は「要件」欄のチェックと、該当者の氏名などを記入します。ただ、控除額の計算については会社側で行いますので、あなたが計算する必要はありません。

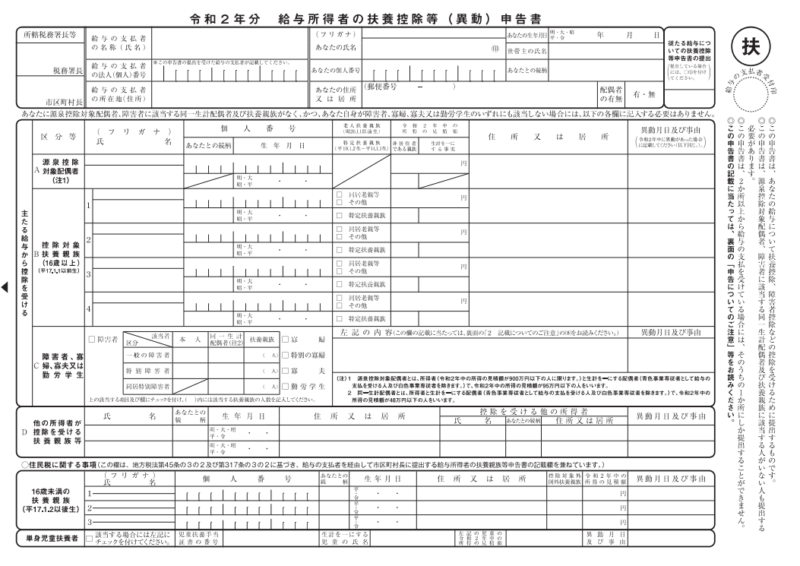

年末調整|扶養控除等(異動)申告書

あなたに配偶者や扶養親族がいる場合に記入します。

こちらは昨年と変更ありませんので、書き方はこれまでと同じです。

ただ、その年の途中で結婚や離婚による配偶者の異動や、お子さんが生まれて家族が増えたりなど、配偶者や扶養親族の異動があった場合にはこの用紙に記載して確認します。

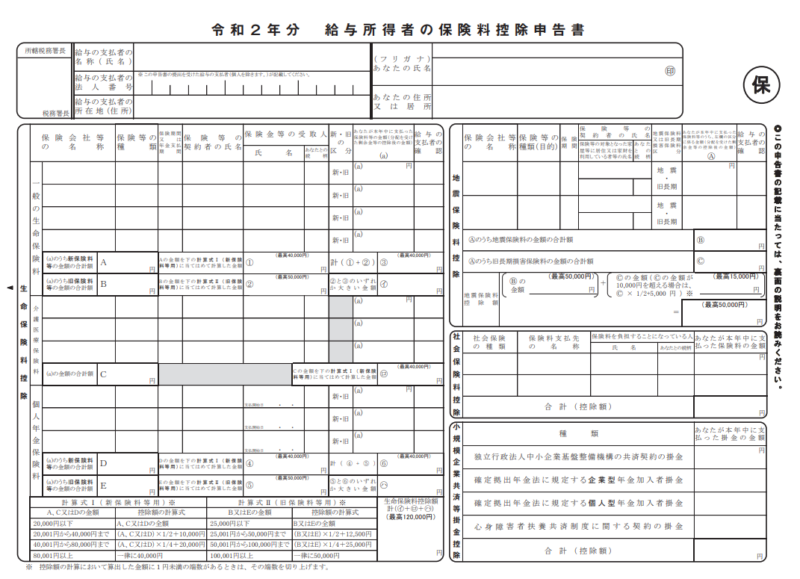

年末調整|保険料控除申告書

生命保険や地震保険に加入している人で、保険会社からの「控除証明書」が届いている人が、その証明書を添付して提出する申告書です。

ポイントは、控除対象となる生命保険・地震保険の保険料・掛け金をあなた自身が支払っているという点です。親や配偶者が支払っているものは控除対象とはなりませんのでご注意ください。

年末調整|住宅借入金等特別控除申告書

金融機関等から借入をしてマイホームを購入した場合に一定の要件のもと受けられるのが「住宅借入金等特別控除」です。

1年目は「確定申告」が必要なので年末調整は関係ありませんが、「2年目」以降は、年末調整で控除を受けることができます。

年末調整書類提出の際には「住宅借入金等特別控除申告書」と共に、

(1)税務署長発行の「年末調整のための住宅借入金等特別控除証明書」

(2)金融機関発行の「住宅取得資金に係る借入金の年末残高等証明書」

以上の2点を添付します。

住宅借入金等特別控除についてはコチラの記事で深掘りしています。